O mercado de crédito privado voltou a acelerar no mês de julho. Quando analisamos a performance dos ativos, vendo as debêntures atreladas ao CDI, medidas pelo índice de ANBIMA IDA-DI, notamos uma variação de 1,42% a.m. vs. variação de 1,28% a.m. do CDI em julho. No acumulado do ano, o IDA-DI conta com um retorno de 9,68% a.a. vs. 7,77% a.a. do CDI. As captações líquidas vêm acelerando e o volume de emissões segue robusto. Esses fatores podem ser destrinchados da seguinte forma:

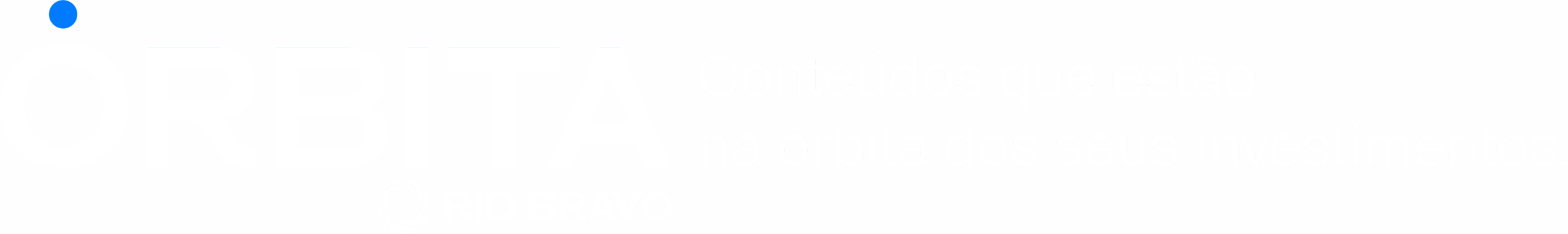

Comportamento dos spreads: quando reparamos nos spreads das debêntures corporativas indexadas ao CDI segmentando pela qualidade de crédito, observamos que houve fechamento em papéis com duration curta e média, enquanto papéis com durations longas se comportaram de forma bem heterogênea.

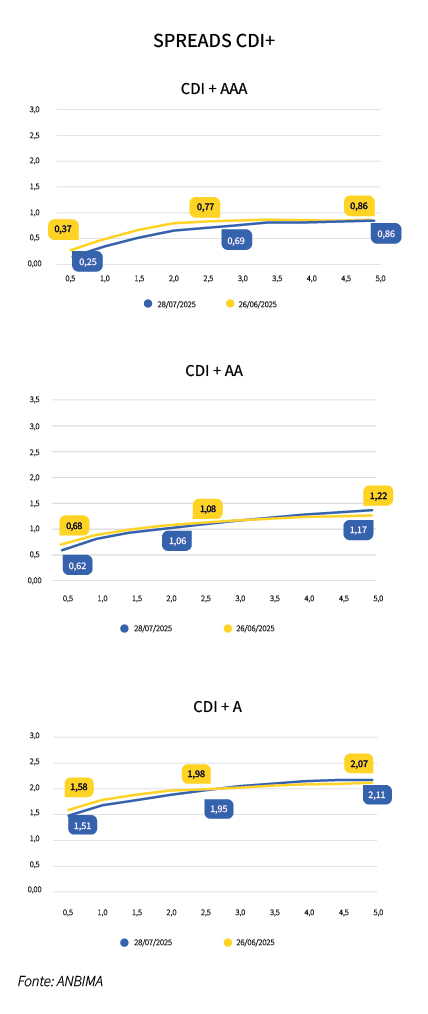

Manutenção de captação líquida: o fluxo de recursos em mais de 40 fundo de crédito privado com resgate até D+45 foi positivo.

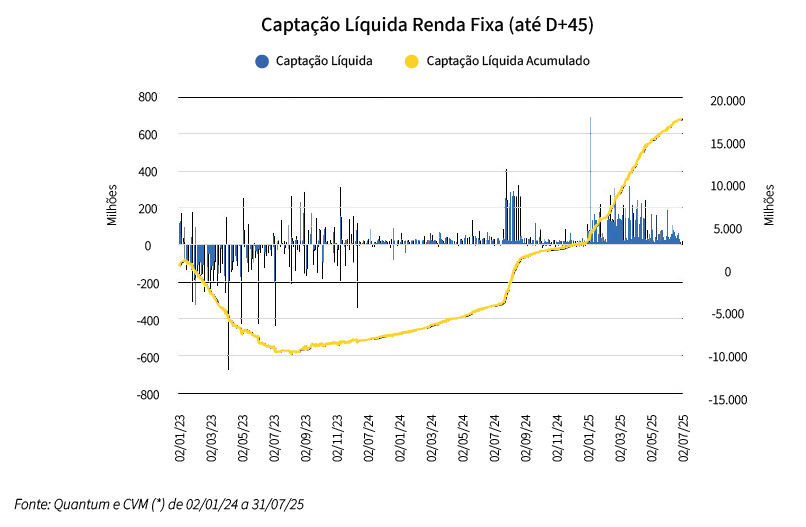

Emissões no mercado primário: As emissões primárias no mercado de renda fixa vêm desacelerando, de modo que hoje elas estão em um patamar 2% menor do que o mesmo período em 2024.

Rio Bravo Crédito Privado

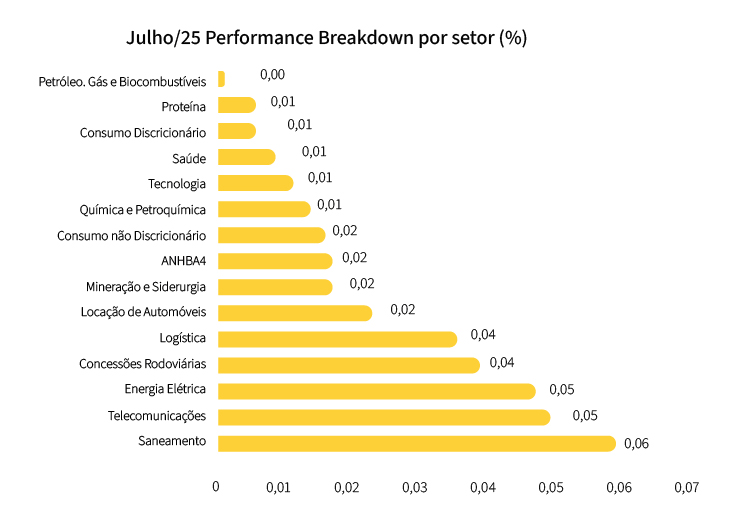

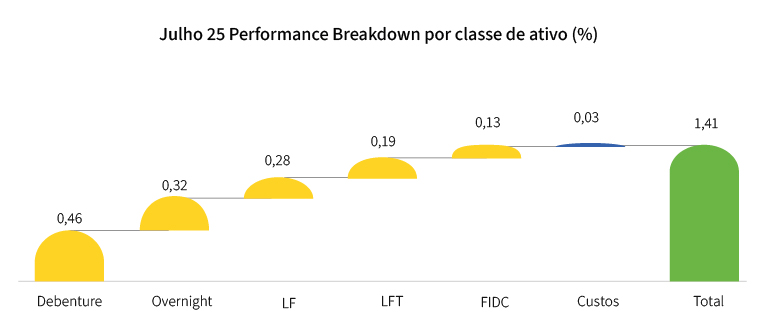

O rendimento do fundo Rio Bravo Crédito Privado foi de 1,42%, o que representa 110,95% do CDI no mês de julho. Olhando a performance das debêntures, os setores de destaque foram: Saneamento, Telecomunicações e Energia Elétrica. Já os setores que performaram abaixo foram os de Consumo Discricionário, Proteína, Petroleiro, Gás e Biocombustíveis. No book de debêntures, os papéis de destaque foram da Log Commerical (LOGGB1), Braskem (BRKMA6) e Brisanet (BRST14); enquanto os que amargaram performance ruim foram as debêntures da Taesa (TAEEC1), Auren (TIET19) e Vibra Energia (VBBR18).

Já olhando a classe de FIDC e LF, no book de FIDC, o FIDC SIGA e o FIDC Inlira Stefannini Consórcio foram os papéis de destaque. Já no book de LF, os papéis do Santander e do Banco do Brasil se sobressaíram.

Com relação ao nosso portfólio, no book de debêntures, zeramos a nossa posição em Oncoclínicas. Em Letras Financeiras subordinadas, aumentamos a nossa alocação em Itaú e adicionamos XP e BTG Pactual. E no book de FIDC aumentamos a nossa posição no FIDC Multiplike. Seguimos com uma carteira pulverizada e com baixa concentração, sendo o maior emissor com menos de 2,0% da carteira, com uma duration de 2,17 anos e um carrego esperado de CDI +0,9% a.a. A carteira hoje está totalizando 30 emissores em 15 diferentes segmentos, e uma exposição total a 19 setores, quando consideramos os papéis de FIDC e Letra Financeira que carregamos na carteira. Para os meses seguintes, vamos continuar buscando reduzir a exposição a debêntures que consideramos estar com um spread baixo e com durations longas, com o objetivo de reduzir o risco de uma marcação negativa.

Texto original de de Evandro Buccini, Gestor de Crédito e Renda Fixa da Rio Bravo, publicado na Carta Estratégias da Rio Bravo – Julho de 2025.